24日新能源汽车产业链的个股集体大涨,背后的逻辑在于,新能源汽车“政策呵护”趋势凸显。一方面是国内新能源车产业发展规划征求意见稿指出到25年新能源车销售占比达到25%;二是欧盟要求20年最严厉碳排放法规将考核,欧洲车企面临巨额罚款,倒逼车企转型;同时,德国提高补贴50%;此外,美国或调整税务补贴门槛,直接刺激产销,虽然只是草案,有通过与否的不确定性,但政策方向明晰。三是特斯拉国产化的提速对产业链的提振也非常明显。

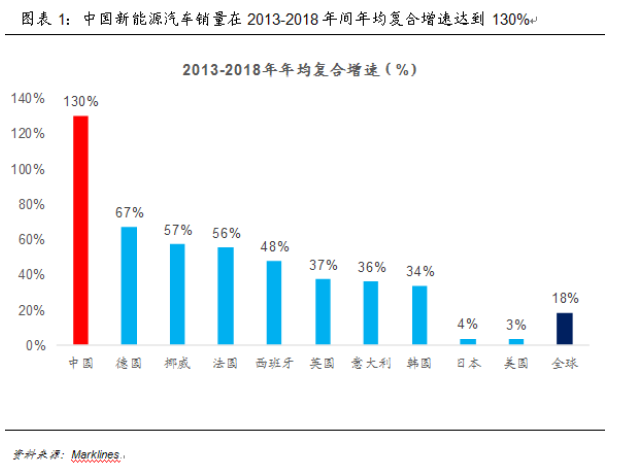

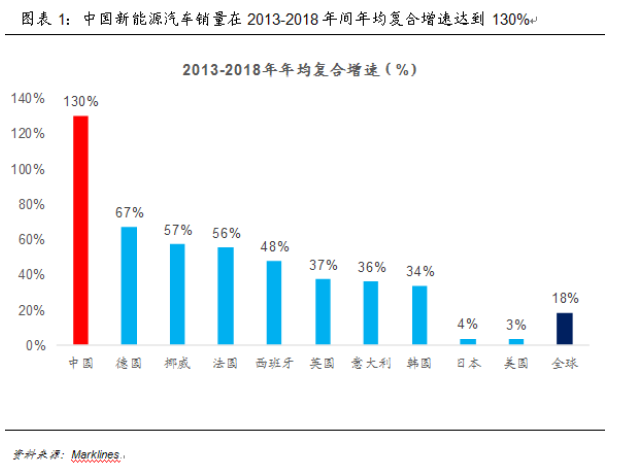

中国的新能源汽车市场经历了多年的快速增长,年均复合增长率达到130%,远超世界平均水平,也成为了全球最大的新能源汽车市场。产业链相关企业也在国际市场上崭露头角,2018年全球前二十大新能源车型中13种由中国厂商制造,而中国电池厂商也占据了全球第一和第三的位置。

值得注意的是,2018年以前全球新能源汽车销量一直维持高速增长,十年CAGR99.4%;2019年增速明显放缓,主要因为中国过渡期后销量承压。爆款车是欧美新能源汽车销量增长的核心驱动力。中国2019年过渡期后补贴退坡幅度较大,导致新能源汽车销量连续5个月同比下滑;但销量结构仍在持续优化,体现在:非限牌城市销量占比提升,高级别车型销量占比提升,BEV车型销量占比提升等。

中国新能源汽车行业的持续高增长得益于政府持续、多年的大力推广。日前,工业和信息化部公布《新能源汽车产业发展规划(2021-2035年)》(征求意见稿)。《征求意见稿》提出,我国新能源汽车产业的整体发展目标为:纯电动汽车成为主流,燃料电池汽车实现商业化运行,公共领域用车全面电动化,高度自动驾驶智能网联汽车趋于普及。到2025年,新能源汽车新车销量占比达到25%左右。此外,有消息称,中国政府正考虑成立新能源汽车产业投资基金,志在推动新能源汽车产业发展。如果此消息为真,将是继半导体产业基金之后的又一个“大基金”。

在产业蓬勃发展的大背景下,中国的新能源汽车产业链上企业也开始在国际市场上崭露头角。从整车厂数据看,在2018年全球销量最高的前二十大新能源车型中,有13种车型由中国厂商制造,包括比亚迪、奇瑞、北汽、上汽、吉利等车型均榜上有名。从产业链条最重要的环节——动力电池看,中国本土厂商宁德时代(CATL)在2018年市占率已经达到21.9%,事实上早在2017年宁德时代就超越了日本电池厂商松下,成为全球最大的动力电池系统提供商;另一家中国企业比亚迪市场份额也已经排在第三名,超过LG化学和三星电子等韩国电池厂商。

锂电池作为新能源汽车产业链的重要一环,在行业快速发展中无疑也会显著受益。根据SNEResearch统计,2019年10月全球动力电池装机量7.8GWh,同比下降25.8%。中国市场装机4.2GWh,同比下降35.5%;美国市场装机1.4GWh,下降37.7%。2019年1-10月,全球动力电池装机累计89.2GWh,同比增长34.7%。

从2019年前十个月的装机区域来看,中国/美国/欧洲占比分别为55.2%、16.6%、21%,中国市场的装机变化对全球市场影响较大;前十月全球动力电池装机量同比增长得益于上半年中国市场的高速增长的拉动,下半年伴随中国市场的持续低迷全球增速也出现回落。10月份欧洲市场同比增长50%,是全球主要电动车市场中增速最快的地区;2020年随着碳排放政策的趋严和德国加大电动车购置补贴,欧洲或将迎来电动车销量的爆发,对全球动力电池的装机贡献也将逐渐加大。

值得注意的是,欧美政策演变对中国具有借鉴意义,以欧洲为例,第四阶段碳排放标准2021年实施,标准空前严苛,电动化成为车企唯一选择。中国政策正在经历从萝卜到大棒的转变,2019年补贴再度加速退坡,同时双积分政策迎来修订强调节能增效,双积分将逐步接力补贴成为中期核心驱动力。根据中性假设,双积分政策要求对应的2023年新能源乘用车产量超过360万辆。

并且,随特斯拉上海工厂放量,国产化Model3有望成为爆款;ModelY、Cybertruck问世。特斯拉国产化落地、合资品牌车型密集投放是

2020 年新能源汽车供给端最重要的变量,供给端质变是短期驱动新能源汽车

规模增长的核心驱动力。主流车企参与度提升,投放更多的车 型也意味着短期内下游竞争将进一步加剧,新能源头部车企将 在 3.0

时代确定;中游强者恒强,龙头地位相对稳固,头部集 中趋势延续。

分析认为,中国的新能源汽车产业政策在2019年开始经历了重要的转折,整体看,产业政策调整分为两大部分:去管制与市场化,前一部分主要包括对当前产业中存在的扭曲竞争的机制的进一步梳理,后一部分主要是未来的产业政策导向将更多侧重于建设公平竞争的环境。随着中国在新能源汽车领域的调整,我们预计产业链玩家需要面对的竞争者将不仅来自于燃油车行业,也将更多与海外龙头企业同场竞技。

关注:比亚迪、赣锋锂业、当升科技、文灿股份、旭升股份。