多重利好发酵,券商板块受益,关注5股

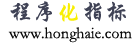

近期两市成交量持续维持在高水位,3月4日两市成交额再度逼近万亿元,而在此之前,两市成交额已经连续10个交易日突破万亿元,其中2月份成交额最高的一个交易日为2月25日成交的14148.73亿元,交易量的放大,直接利好券商经纪业务,考虑到1-2月的成交放量和两融规模,上市券商一季报业绩料将向好。

此外,新证券法自2020年3月1日起施行,要求分步实施股票公开发行注册制改革,落实好公司债券公开发行注册制要求,完善证券公开发行注册程序。新证券法进一步完善证券市场基础制度,有利于提高资本市场资源配置效率,为证券市场全面深化改革落实落地提供了法治保障,有利于资本市场更加健康运行。

值得注意的是,在再融资新规发布以后,对现有并购重组项目配套融资部分如何与新规相衔接,市场各方较为关切。2月28日,证监会有关部门负责人表示,为便利上市公司募集配套资金,恢复生产,证监会允许上市公司对配套融资部分做出适当调整。在重组新规和再融资新规推动下,2020年A股大概率迎来新一轮并购重组潮。

事实上全球宽松预期再起也为资本市场走强提供契机,北京时间3月3日晚,美联储宣布降息50个基点,降息时点超出市场预期。事实上,在此之前,亚太区已有两家央行——澳大利亚央行、马来西亚央行分别降息,均超出市场预期。在美联储降息之后,沙特央行、阿联酋央行也紧追其步伐,宣布降息50基点。

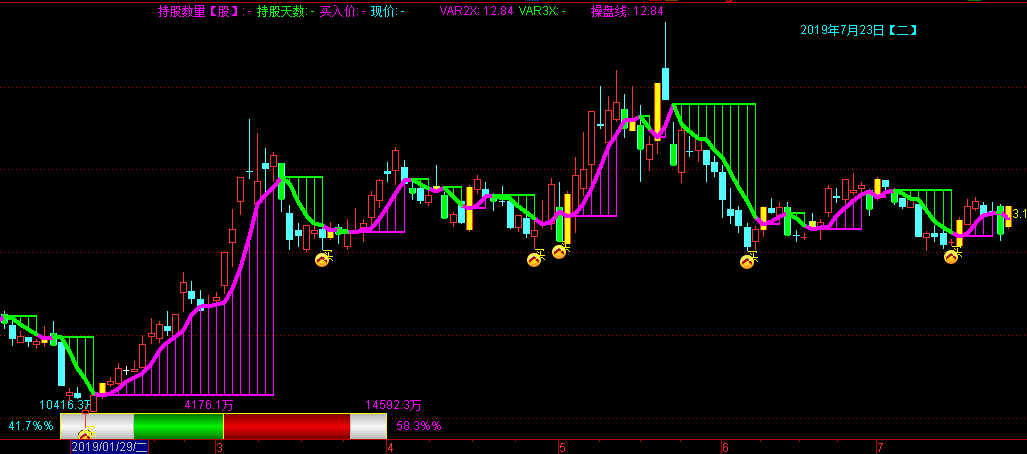

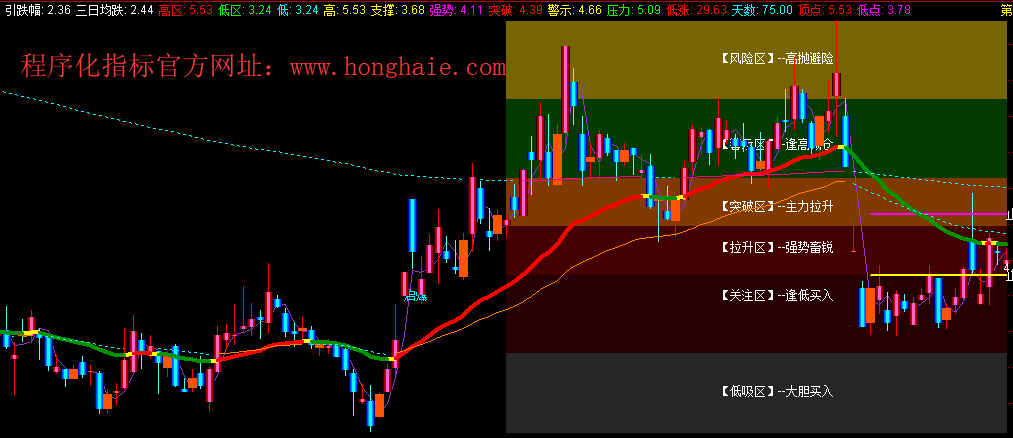

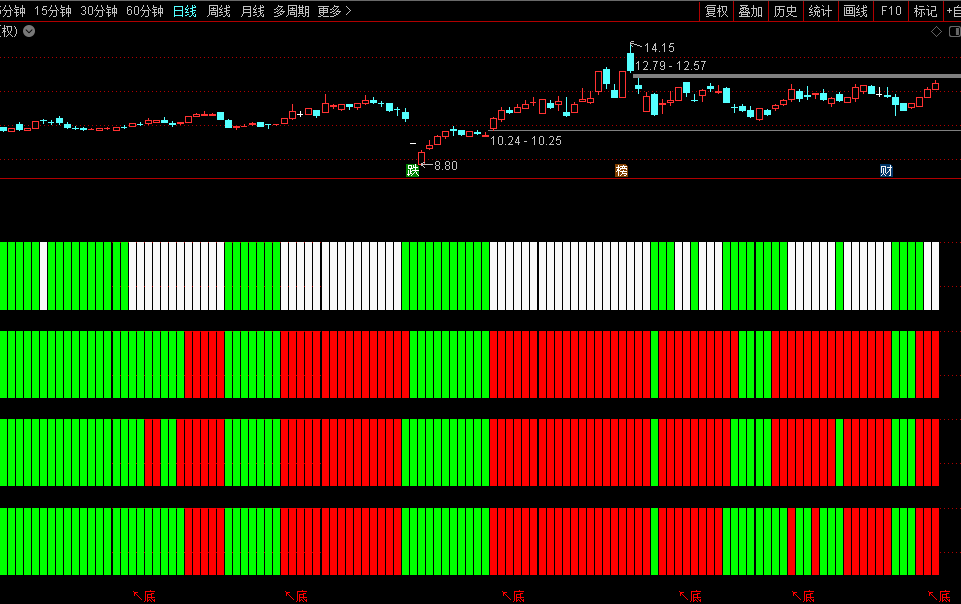

在流动性持续宽松的背景下,金融地产股息率较高、吸引力凸显,目前券商板块估值处于历史中枢下方,再融资新规出台对券商业务形成直接利好,随着市场交投活跃度的上升,业绩有望得到进一步释放。

爱建证券认为,随着企业复工率回升,国家扶持政策逐步落地,3月制造业PMI有望回暖。新《证券法》3月1日起实施,资本市场改革发展稳步推进。包括中金公司、

关注:

版权声明

所有指标均为免费分享。

文章内容来自互联网,本网站无任何收费项目也不推荐股票广告投放请自行识别风险。