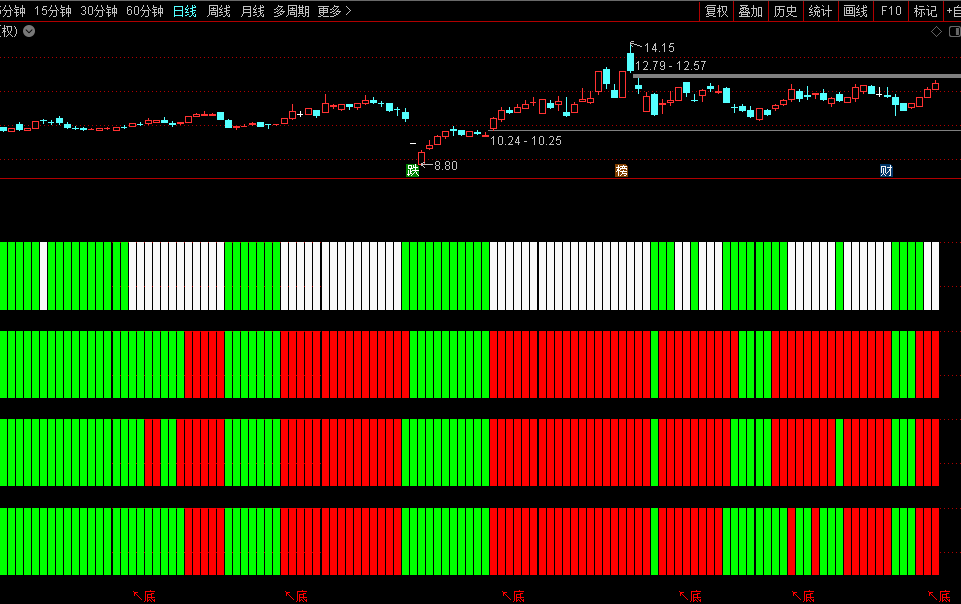

昨日券商股集体走强,华创阳安拉升封板,华林证券涨幅逾6%、东方财富、中国银河涨幅逾4%,长城证券、西部证券、中信建投等纷纷跟涨。消息面上,8月9日,沪深交易所修订《融资融券交易实施细则》,取消维持担保比例底线指导,增加补充担保品资产品类,标的股票数量扩至1600只。

两融扩容恢复市场活力 券商迎实质性利好

证监会9日表示,近日对融资融券交易机制作出较大幅度优化,取消了最低维持担保比例不得低于130%的统一限制,交由证券公司根据客户资信、担保品质量和公司风险承受能力,与客户自主约定最低维持担保比例。将融资融券标的股票数量由950只扩大至1600只。与此同时,还完善维持担保比例计算公式,除了现金、股票、债券外,客户还可以证券公司认可的其他证券等资产作为补充担保物,增强补充担保的灵活性。

华创证券认为,此次修订赋予了券商更灵活的合约设定权利,标的股票扩容则直接提升了券商两融业务的潜在空间,利于券商利息收入增长。2013至2014年期间,两融标的股票曾有3次大扩容,均处于证券行业鼓励创新的监管顺周期,预计后续政策利好有望延续。这给风控有效、业务拓展能力较强的龙头券商充分的资本运作空间,鼓励龙头券商做大做强。

此次两融标的扩容将提升A股市场整体的交易活跃度,两融余额有望回升至万亿元以上。历史数据显示,在两融标的扩容后的短期内,券商板块表现相对较强。

科创板提振业绩 机构看好券商股机会

受科创板开市影响,7月券商投行收入整体大幅提升,31家券商投行承销收入总和达26.76亿元,环比增长299%。一方面,目前科创板平均保荐费率达6.7%,显著高于存量市场,保荐费率主动提升一定程度降低跟投风险;另一方面,科创板普遍存在超募现象(平均超募率达20.7%),后续还可关注券商增量经纪业务和直投业务;券商业绩结构性分化加大,头部券商优势明显。

业绩方面,环比来看,共有18家券商7月净利润增长,12家环比下跌,另外天风证券单月出现亏损,红塔证券无环比数据。环比增长的券商有些增幅十分明显,比如国元证券、西部证券、方正证券、第一创业、国海证券环比增幅均超100%,增幅远超其他公司,银河证券、南京证券、华安证券、东北证券等券商净利润环比增幅超50%。

国信证券分析师王剑则指出,近期受外部不确定性因素影响,市场风险偏好回落,但考虑到去年下半年股市低基数,以及今年上半年业绩高增长,预计全年券商仍维持较高的业绩增速。此外,政策红利逐步释放,近期政策陆续出台,包括并购重组松绑、公募基金参与转融通、证券公司股权管理推动分类监管等,券商板块最为受益。

相关潜力股:

东方财富:东方财富证券是全国性综合类证券公司,系东方财富信息股份有限公司旗下全资子公司;

海通证券:国内最早成立的证券公司中唯一未被更名、注资的大型证券公司,自2007年以来,公司总资产和净资产一直位居国内证券行业第二位;

华泰证券:在中国境内拥有241家营业部,29家分公司,并且在境外通过华泰国际及其持有的香港业务、美国AssetMark经营国际业务;

国海证券:主营证券经纪、基金、投行、期货业务,是广西区内成立的第一家可从事综合类业务的全国性证券公司。