【短线题材】证监会重磅发声,创业板允许借壳,5股受瞩目

10月18日,证监会正式发布《关于修改〈上市公司重大资产重组管理办法〉的决定》,对多条重要规则修改,其中包括简化重组上市认定标准,取消“净利润”指标,恢复重组上市配套融资,允许符合国家战略的高新技术产业和战略性

市场人士指出,创业板借壳限制的放开一方面有助于科创类企业直接融资的途径更为丰富;另一方面,创业板中部分质量不佳的公司也有望注入优质资产,从而提升创业板公司的投资价值,吸引资金流入创业板。而重组上市配套融资的恢复,也有助于支持上市公司和置入资产改善现金流、发挥协同效应。市场人士预计,未来在政策持续放松的背景下,整体再融资市场也有望提前回暖。

值得注意的是,统计数据显示,在2016年重组上市办法修订之前,资本市场的重组上市较为活跃,从2010年至2015年融资额逐年上升,2015年达到3177亿元的历史高点,但随着2016年规则的收紧,重组上市的融资规模逐年下滑,至2018年已经缩减至806亿元,2019年初至今完成重组上市的公司更是寥寥无几。A股市场的配套融资2016年为2986亿元,2018年已经下降至400亿元,其中和重组上市相关的配套融资已被取消。本次新规取消净利润重组上市认定目标、放开创业板重组上市、恢复重组上市配套融资等措施有利于恢复和活跃资本市场的重组上市功能。结合今年7月科创板的推出,本次对创业板重组上市限制的放开,有利于共同提升资本市场对实体经济尤其是科技创新领域的服务能力。对于创业板在多年发展后出现的一些基本面和市场竞争力趋弱的上市公司,重组上市的放开一方面为科技创新企业登陆创业板新增了一个选择,另一方面也不失为这些基本面趋弱的公司多提供一个市场化退市的路径。

中金公司认为,2016年后重组上市从严监管,对抑制“炒壳”、“囤壳”之风起到了积极作用,但也在一定程度上限制了上市公司借助重组上市提升质量或突破主业瓶颈。此次修订对于重组上市认定的放宽,有利于上市公司通过重组上市方式购买优质资产,进行资源整合,提升公司经营质量。而对于创业板重组进行了放松,其实是“有条件”的放松,即只放开了科技创新企业的重组上市,这与我国目前经济新旧动能转换、促进产业升级的大方向相一致。另外在“结构性去杠杆”背景下针对民营企业融资面临的一些困境,放宽重组上市一定程度也有利于拓宽科技创新领域的民企直接融资途径,有利于改善其经营现状。

具体的利好板块方面,首先,借壳上市的放松,有望提升券商业绩,其中综合能力更强的券商龙头有望受益更多;另外,创业板低市值的“

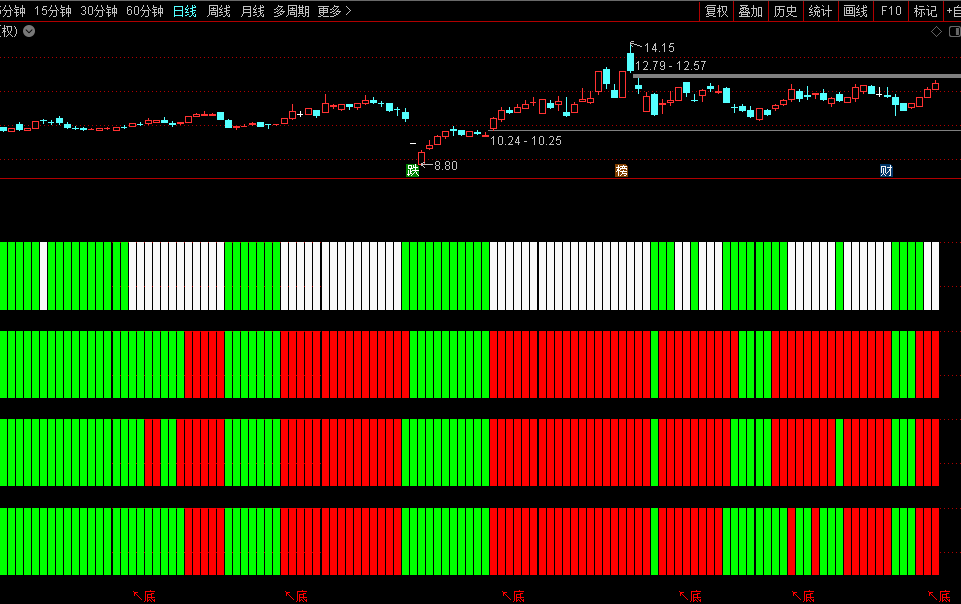

总体来看,监管部门拟放开创业板借壳上市的限制,同时恢复配套融资,相当于为创业板带来额外的制度红利。从长期看,重组新规有望促进产业转型升级,支持科技创新性企业发展。从短期看,重组新规有望提升投资者风险偏好,提振市场活力。从投资机会来看,随着重组新规的落地实施,短期创业板

关注:

版权声明

所有指标均为免费分享。

文章内容来自互联网,本网站无任何收费项目也不推荐股票广告投放请自行识别风险。